Koronautbruddet traff verden med full styrke fra slutten av februar. Fram til da så trodde de fleste at at viruset ville holde seg i Kina, men fra februar utviklet epidemien seg til å bli et verdenomspennende problem. Fra midten av mars har store deler av den vestlige verden innført sosial distansering med følgende bred nedstenging av barnehager skoler og servicetilbud.

Den myndighetspålagte nedstengingen har enorme økonomiske konsekvenser. De fleste tror den økonomiske aktiviteten vil falle i et omfang vi ikke har sett siden den store depresjonen. Sentimentindikatorene, spesielt for servicesektoren, har stupt og indikerer betydelig fall i aktivitetsnivå framover. Søkere til arbeidsledighetstrygd har eksplodert.

Se til Japan

Hva med rentene etter korona? Er de ekstremt lave rentene et forbigående krisefenomen eller vil de vedvare i lang tid framover? Et nøkkelspørsmål er selvsagt hvordan inflasjonen vil utvikle seg. Vil inflasjonen og inflasjonsforventningene forbli lave eller vil de massive finanspolitiske stimulansepakkene få inflasjonen til løfte seg?

Mye er sagt for å prøve å forklare Japans skjebne med vedvarende fravær av inflasjon og nullrenter -såkalt Japanifisering. En av forklaringene er landets demografiske utfordringer. Japan har verdens eldste befolkning. Både befolkning og arbeidsstyrken faller. Spareraten er høy samtidig som det er overkapasitet. Det fører til veldig lav inflasjon/deflasjon og svært lave renter. Europa står overfor samme demografiske utfordringer og mange mener at Europa er i ferd med å bli Japanifisert. USA og andre vestlige land har ikke like store utfordringer på kort sikt, men vil også oppleve befolkningsnedgang på lengre sikt. Andre mener at Japans demografiske problemer ikke er et problem så lenge Japan er en del av den globale økonomien. De forklarer den vedvarende lave inflasjonen med at forventningene har forankret seg på lave nivåer - både inflasjonsforventninger og renteforventninger og dette er vanskelig å snu.

Rentevåpenet brukt opp

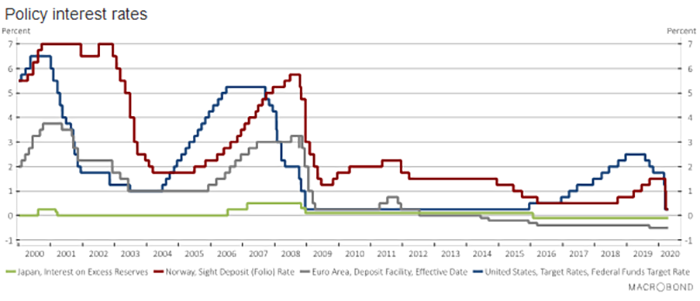

Koronakrisen kom voldsomt fort, men det gjorde også hjelpen. Både sentralbanker og myndigheter var utrolig raskt ute med tiltak for å avhjelpe situasjonen.. I utviklede land der det fortsatt var rom for kutt i styringsrentene, har styringsrentene blitt satt ned til veldig lave nivåer. Eksempelvis reduserte den amerikanske sentralbanken Federal Reserve (Fed) renten med 1,5 prosent og Norges Bank med 1,25 prosent til 0,25 prosent. På den andre siden hadde to av verdens største og viktigste sentralbanker mer eller mindre allerede brukt opp rentevåpenet. Både i Euroområdet og Japan var rentene allerede under null.

Forrige gang rentene ble kuttet i massiv skala var under finanskrisen. Den gang satte Fed ned renten med tilsammen 500 basispunkter, mens Norges Bank kuttet med 450 basispunkter og den Europeiske sentralbanken (ESB) med 300 basispunkter. Den gangen var det rom for store kutt i alle land, med ett unntak - Japan. Siden slutten av 1990-tallet har den Japanske styringsrenten ligget mer eller mindre stabilt rundt 0.

Begrenset suksess

I etterkant av finanskrisen har sentralbankene hatt et klart ønske å kunne øke styringsrentene til mer "normale" nivåer, både for å hindre at det bygger seg opp finansielle ubalanser, men ikke minst for å ha mer ammunisjon i tilfelle en ny nedgangsperiode.

Dette har de i begrenset grad lykkes med og styringsrentene har generelt vært langt lavere enn der de var før finanskrisen.

Hvorfor ble ikke styringsrentene satt opp mer til tross for at den økonomiske veksten kom opp igjen og ledigheten falt etter finanskrisen? Siden sentralbankene har inflasjonsmål så må en se til inflasjonen. Inflasjonsratene har vært lavere i årene etter finanskrisen sammenlignet med årene før, spesielt i euroområdet. Minst like viktig er det at inflasjonsforventningene også har falt. Begge deler har bidratt til at styringsrentene har forblitt lave. Veksttakten har heller ikke vært der den var før krisen.

Kan komme etterdønninger

Finanskrisen var en global krise. Mellom finanskrisen og koronakrisen har det vært mindre nedturer som har bidratt til å holde inflasjon og renter lave, spesielt den europeiske statsgjeldskrisen og oljekrisen fra 2014. Dagens krise er så alvorlig at det i seg selv taler for svært lave renter lenge. Samtidig er det ikke utenkelig at vi vil oppleve tilsvarende etterdønninger etter Koronakrisen som etter finanskrisen. Staters gjeldsnivå vil øke betydelig som følge av de finanspolitiske tiltakspakkene som kjøres ut for å holde hjulene mest mulig i gang. Kombinert med fall i aktivitetsnivået kan det lede til nye statsgjeldskriser.

I sum gir dette ikke stor grunn til å glede seg/ grue seg (avhengig av formuessituasjon) over utsikter til høye renter når stormen vi står i har blåst over. Hvis ikke massive stimuli og gjeldsoppbygging fører til at prisene begynner å stige (som er tema for en annen artikkel). Det som er sikkert er at det både ved svært lave renter og høy inflasjon er det best å plassere pengene i aksjemarkedet - som over tid gir deg bedre avkastning og samtidig gir deg beskyttelse mot inflasjon.