Året 2023 har startet bra for SKAGEN Kon-Tiki. Hittil i år har fondet levert 10,9 prosent avkastning[1], 2,7 prosentpoeng bedre enn referanseindeksen MSCI Emerging Market. Det er verdt å merke seg at fondet avsluttet 2022 foran referanseindeksen.

Blant fondets beste bidragsytere i 2022 var energiselskapene Cnooc og TotalEnergies. Energi var den eneste sektoren i aksjemarkedet som leverte positiv avkastning i fjor, hovedsakelig takket være økte priser. Kobberselskapene Turquoise Hill og Ivanhoe Mines var også blant de gode bidragsyterne til fondets avkastning i fjor. Kobber er en viktig komponent i det grønne skiftet.

I tillegg til god medvind fra energi, hvor SKAGEN Kon-Tiki har 12,2 prosent av verdiene investert, ble avkastningen løftet ytterligere av solid aksjeplukking. Dette var særlig tydelig i Kina hvor fondets posisjoner bidro til positiv absoluttavkastning og slo det svake kinesiske markedet med over 20 prosentpoeng.

De dårligste bidragsyterne var Sberbank, Magnit og X5 Retail Group. De fleste av fondets russiske porteføljeselskaper er fortsatt verdsatt til null i påvente av at den russiske børsen skal åpne igjen. To andre negative bidragsytere i fjor var LG Electronics og Samsung Electronics. De to koreanske elektronikkselskapene ble tynget ned av innenlandske markedsforhold i 2022, men begge er fortsatt blant de fem største selskapene i porteføljen.

Prisdrevet og høy kvalitet

Vår prisdrevne tilnærming vises i SKAGEN Kon-Tikis verdsettelse av porteføljen, som fortsatt er solid rabattert til tross for meravkastningen nylig. Fondet prises 40 prosent billigere enn indeksen målt etter P/A, og 50 prosent lavere målt etter P/B[2]. SKAGEN Kon-Tikis portefølje er enda mer attraktivt posisjonert og rangeres blant de best prisede vekstmarkedsfondene i verden, målt etter P/E og P/B[3].

Samtidig drar våre selskaper nytte av, og ofte driver, sekulær vekst innen områder som helse og velvære, teknologi og energitransformasjon. Et kvalitetstegn på porteføljen er at fondet rangeres blant topp ti målt etter kapitalavkastning blant de øvrige vekstmarkedsfondene.

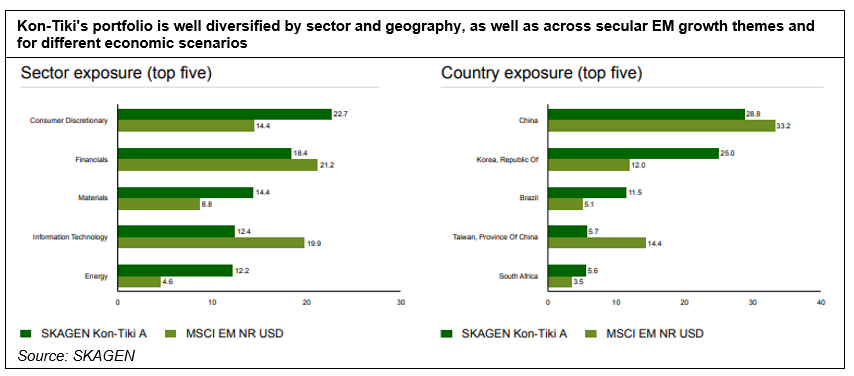

SKAGEN Kon-Tiki er også godt posisjonert for en rekke mulige makroscenarier når det gjelder økonomisk vekst og inflasjon. Vi har satt sammen en portefølje av selskaper på tvers av sektorer, som vil prestere bra i en rekke ulike scenarier. Det er spesielt viktig gitt de usikre utsiktene.

Den største sektoreksponeringen i porteføljen i forhold til indeksen er energi og råvarer, selv om vi har redusert begge noe i tråd med at vi har realisert gevinst i noen av selskapene. Kina er den største geografiske eksponeringen i absolutte termer, men størst overvekt målt mot indeks er i Korea og Brasil.

Boost i Brasil

Fondets brasilianske posisjoner ga et løft til avkastningen i 2022, og landet endte året som en av de beste bidragsyterne i vekstmarkedene med en avkastning på 14,2 prosent[4]. Porteføljeforvalterne mente at Brasil var attraktivt priset ved inngangen til året, og økte eksponeringen selektivt ved å kjøpe seg inn i Cosan, Raizen og Banco do Brasil.

Sammen med vår ESG-ekspert besøkte forvalterne Brasil i januar for å få en nærmere forståelse og innsikt i porteføljeselskapene, produksjonsfasilitetene, leverandørkjeder og ledelsene. Denne unike tilgangen skaffet oss også viktig innsikt rundt bærekraft og selskapenes bruk av naturmaterialer, og deres rolle i sirkulærøkonomien. Du kan lese mer om reisen i vårt reisebrev fra Brasil

Oppsummeringsvis er SKAGEN Kon-Tiki godt plassert for å fortsette å gi god avkastning. En kombinasjon av god aksjeplukking og prisdisiplin har skapt en portefølje med kvalitetsselskaper, som er i stand til å levere i en rekke ulike scenarier med nedsidebeskyttelse fra rabatterte verdsettelser.

Referanser

[1] Kilde: SKAGEN, per 23/02/2023

[2] Kilde: SKAGEN, basert på de 35 største postene

[3] Kilde: Copley, per 31/12/2022

[4] Source: MSCI. MSCI Brazil Index in USD