Etter at den amerikanske sentralbanken satte ned styringsrentene to ganger har flere andre sentralbanker fulgt deres eksempel, i et forsøk på å begrense konsekvensene av koronakrisen. Flere har senket styringsrentene, blant annet Norges Bank og Bank of England. Andre tiltak er også satt inn for å holde likviditeten og kredittmarkedet flytende. Dette inkluderer lån til banker, kvantitative lettelser og lavere kapitalkrav til banker. Flere regjeringer setter inn finansiell hjelp og tiltakspakker.

Volatiliteten i statsobligasjons- og valutamarkedet har også vært ekstrem. Risikopremiene økte og valutaer falt på bred front siden de ikke er ansett å være trygge havner. Selv Tyskland og USA opplevde svært høy volatilitet forrige uke. Christine Lagardes kommentar under ECB's pressekonferanse på torsdag, at det ikke er ECB's oppgave å sikre lave kredittspreader i eurosonen, førte til en skarp økning i kredittspreader fra Frankrike til Hellas (alle i sammenheng med Tyskland). Vekstmarkedsvalutaer og -renter er særlig hardt rammet, som vanlig i perioder hvor investorer flykter til tryggere plasseringer.

Her er noen utvalgte hendelser i våre aksjefond:

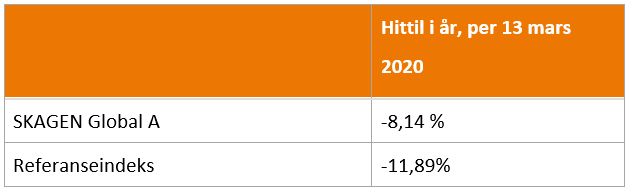

SKAGEN Global

- Porteføljeforvalterne fortsetter å fokusere på grunnleggende analyse for nåværende og mulige selskaper for å dra nytte av overdrevet volatilitet og forbedre porteføljens langsiktige potensial

- Etter oljepriskollapsen har fondet på nytt gått inn i energi med en ny posisjon. Forvalterne mener at en oljepris på 30 dollar fatet begynner å endre risiko-avkastningspotensialet.

- SKAGEN Global har en lav kontantposisjon for å være fullinvestert i markedet, men har en likvid og veldiversifisert portefølje.

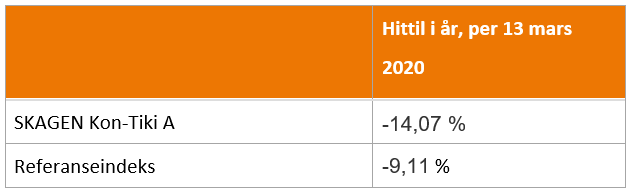

SKAGEN Kon-Tiki

- Fondets sykliske- og energieksponering er hardt rammet men forvalterne har samtidig økt posten i Ivanhoe Mines. Selskapet er fortsatt i prosjekteringsfasen og har sikret finansieringen og strategisk støtte fra Kina.

- Porteføljeforvalterne har også økt posten i Shell, gitt det attraktive utbyttet som de forventes å opprettholde. Store energiselskap er hardt rammet og forvalterne mener de fortsatt vil ha en defensiv motstandskraft i takt med at uroen for en resesjon fester seg.

- SKAGEN Kon-Tiki har 6 prosent likviditet, og det gir muligheter å fange opp muligheter fremover. Teamet har brukt nedgangen til å legge til tre nye posisjoner som de har analysert en stund. Nå benytter de anledningen til å teste hypotesene i takt med at verdsettelsene faller.

- Forvalterne jobber for å opprettholde porteføljens attraktive egenskaper i en periode med store svingninger. De mener de har en god balanse mellom defensive selskaper og selskaper med potensial for en oppvurdering.

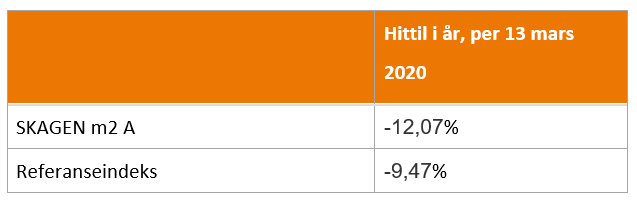

SKAGEN m2

- Eiendom er fortsatt mer defensive i nedgangen enn den brede indeksen. Men de henger etter når markedet snur og det kommer en stor børsoppgang som i USA fredag 13. mars.

- Eiendomsmarkedet har i starten reagert irrasjonelt, trolig drevet av algoritmer hvor mer motstandsdyktige segmenter som self-storage, boligutleieselskaper og selskap med lange utleiekontrakter (eksempelvis sosial infrastruktur og datasentre) ble like mye solgt som selskaper med korte kontrakter (som for eksempel hoteller). Det samme gjelder selskaper som samvarierer med den økonomiske veksten (som kontorer) eller de med høy gjeld. Dette er nå i endring og investorer har begynt å handle mer rasjonelt.

- SKAGEN m2 sliter litt med å holde tritt med den USA-tunge indeksen. USA er ikke like påvirket av virusutbruddet, de har senket renten og lansert en rekke stimulansepakker som er gunstig for eiendomssektoren. Fed er klar til å tilføre over fem milliarder dollar og signaliserer at man er beredt til å gjøre hva som kreves for å holde rentene på rimelige nivåer.

- SKAGEN m2 er overvektet i Euorpa, som fortsatt befinner seg i koronastormens sentrum. Fondet har dratt nytte av den langsiktige strategien å investere en stor del av porteføljen i "defensive vekstselskaper"

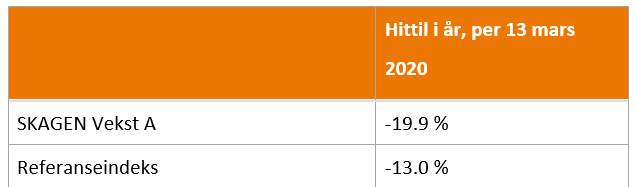

SKAGEN Vekst

- Oljeselskaper er de største negative bidragsyterne, særlig de med betydelig gjeld. Telekom-selskapene har bidratt til å stabilisere porteføljen.

- Forvalterne har kjøpt seg inn i Bonheur og Yara. Bonheur er et fullstendig annerledes selskap i dag enn det var under finanskrisen. De har gått ut av oljeservice og cruise-divisjonen er netto kontanter. For Yara har resultatene for første kvartal gjort oss enda mer overbevist om restruktureringsplanen. Selskapet har en sterk balanse og inntjeningen bør være relativt isolert fra den nåværende situasjonen (lavere energikostnader vil være positivt på kort sikt).

- Forvalterne reduserte også posten i Novo, siden den økte til 9 prosent av porteføljen. Samsung Electronics og SK Telecom er også redusert, siden de har klart seg bra i disse tidene.

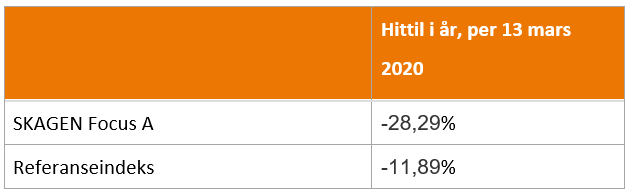

SKAGEN Focus

- Under koronakrisen har SKAGEN Focus kunnet gå inn i flere nye amerikanske posisjoner, hvor forvalterne ser 50 prosents oppside i løpet av to til tre år. Blant disse finner vi banken Citizens Financial, kyllingprodusenten Pilgrim's Pride og medieselskapet Disney. Forvalterne ser også nærmere på flere andre amerikanske selskaper.

- Fondet har senket risikoen knyttet til selskaper med høy gjeld ytterligere. For eksempel er posten i ThyssenKrupp solgt ut, og de har redusert posten i Dow. Den siste har en indirekte oljeeksponering.

- Korreksjonen har økt polaiseringen mellom "billige" og "dyre" aksjer, illustrert ved gapet mellom verdi og kvalitet/vekst. Forvalterne er sterkt overbevist om at oppgangen, når den kommer, vil drives av verdiselskaper som nå handles til ekstremt lave priser. Denne muligheten vises også i fondet store oppsidepotensial på to til tre års sikt.

- Fondets kontantbeholdning er 7 prosent som vil brukes gradvis for å øke eksisterende poster og finne nye med nedjusterte verdsettelser.

PS: Som langsiktige investorer har vi opplevd både opp- og nedturer i markedene mange ganger. Markedene har alltid steget etterpå, så tålmodighet er avgjørende. Har du spørsmål til investeringene dine ta kontakt med rådgiveren din.

Snakk med oss

Vi er her for å hjelpe deg med de spørsmålene du måtte ha. Ta kontakt med oss på:

- Telefon: 51 80 39 00

- E-post: kundeservice@skagenfondene.no

- Chat: Chat med en rådgiver