Globale aksjer gikk inn i påskehelgen med den beste avkastningen for første kvartal på fem år, med en økning på 8 prosent siden årsskiftet. Dette forlenger oppturen som startet i slutten av oktober, med en total økning på 24 prosent. Drivkraften bak dette oppsvinget fortsatte å være amerikanske aksjer, som avsluttet kvartalet på rekordhøye nivåer. S&P 500-indeksen klatret 10 prosent siden nyttår og 25 prosent siden begynnelsen av november – for å sette dette i perspektiv, den gjennomsnittlige årlige økningen for indeksen er 10 prosent.

En egenskap ved markedets sterke start på året er at avkastningen stort sett har vært jevn. Siden nedsalget i oktober har ikke S&P 500 falt med så mye som 2 prosent - dette er den lengste perioden på seks år uten en slik nedgang. I løpet av de første tre månedene av 2024 registrerte indeksen 22 nye rekorder. Et annet kjennetegn er at markedet har blitt stadig bredere. Omkring 70 prosent av selskapene ble handlet over sitt 200-dagers gjennomsnitt i løpet av første kvartal, og den brede indeksen overgikk den teknologitunge Nasdaq 100 for første gang siden fjerde kvartal 2022.

Dette er gledelige nyheter for aksjeplukkere som SKAGEN, særlig ettersom markedets bredde har utvidet seg utover USA. Flere landsindekser nådde rekordhøyder i løpet av kvartalet, inkludert Japan, Tyskland og Frankrike, mens Kina også har hatt en oppgang i år med en økning på 3 prosent, noe som er viktig for vekstmarkeder. På sektorbasis er bildet også stort sett positivt, med unntak av eiendom som falt med 0,5 prosent og ikke klarte å generere positive avkastninger i første kvartal.

Rallyet utvidet seg også til andre aktivaklasser, med gull – ansett som en sikring mot inflasjonsusikkerhet – og Bitcoin, som begge nådde rekordhøyder i 2024. Markedsverdien av kryptovalutaen nådde 1,4 milliarder dollar i løpet av kvartalet og overgikk dermed sølv som verdens åttende mest verdifulle eiendel.

Flere av temaene vi så i 2023 fortsatte inn i 2024, der store teknologi- og AI-relaterte aksjer fortsatt gjør det godt, mens fornybar energi og regionale banker har hatt utfordringer. Dette hjalp de utviklede markedene til å utkonkurrere de fremvoksende markedene med 7 prosent, store selskaper å slå små selskaper med 5 prosent, og vekstaksjer å overgå verdiaksjer med 3 prosent i løpet av første kvartal.

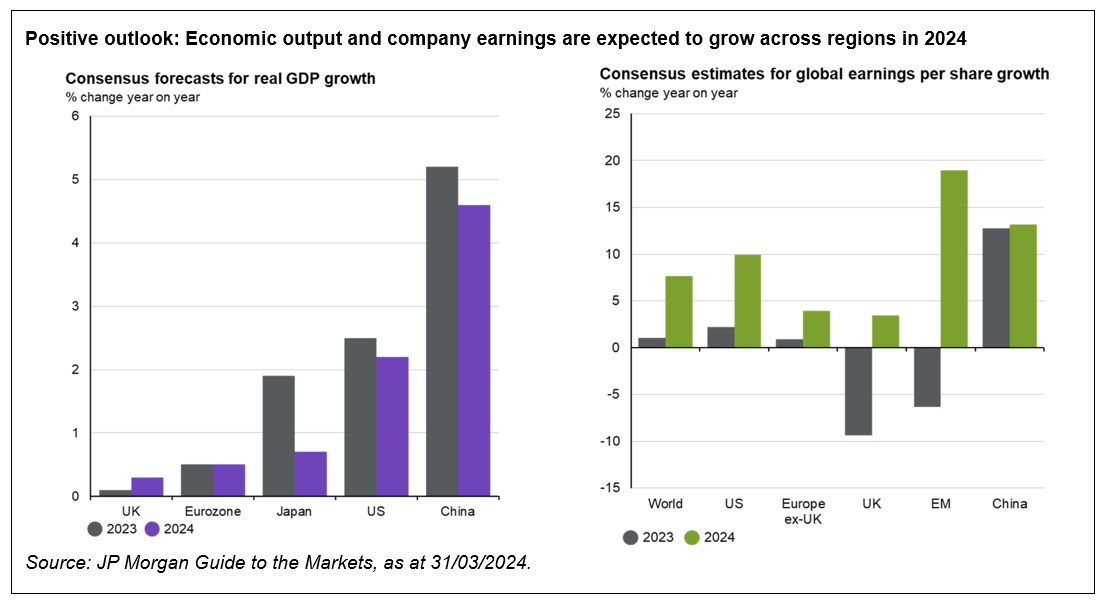

Bak oppsvinget ligger bedre økonomiske og inntektsmessige utsikter. Det forventes vekst i BNP i de fleste regioner, og arbeidsmarkedene verden over holder seg sterke. Inflasjonen fortsetter generelt å falle, om enn saktere enn forventet i mange land, og rentekutt ligger i kortene som et resultat. Med investorer som stadig blir mer overbevist om at vi vil oppnå en myk økonomisk landing og unngå en resesjon, forventes det vekst i selskapsinntektene i alle de store markedene.

Solid avkastning - positive utsikter

Våre fond har hatt en tilfredsstillende start på året, hvor alle, unntatt SKAGEN m2, har generert positiv absoluttavkastning i løpet av første kvartal. Du kan lese mer om hva som har drevet avkastningen og den nyeste porteføljeaktiviteten i rapportene for første kvartal.

Fra et lengre og viktigere perspektiv fortsetter våre fond å levere for kundene. Det er også gledelig at vår langsiktige suksess er blitt anerkjent internasjonalt, med at SKAGEN nylig mottok et par priser. I Tyskland vant SKAGEN Global beste fond i sin kategori over 20 år, og i Nederland ble SKAGEN tildelt den prestisjetunge Gylne Okse (Gouden Stier), hvor juryen fremhevet vår kontrære tilnærming og konsistens i anvendelsen av vår investeringsfilosofi.

Fremover har markedets sterke førstekvartals avkastning presset verdsettelsene over historiske gjennomsnitt generelt, selv om dette er skjevt mot USA – nå over 70 prosent av MSCI World Index – hvor aksjer handles nær toppen av sitt 30-års P/E-intervall. Heldigvis investerer vi selektivt snarere enn generelt, og det finnes områder hvor prisingen fortsatt er attraktiv.

Verdivurderingsrabatten på små selskaper sammenlignet med store selskaper globalt har fortsatt å vokse og nådd nivåer vi ikke har sett tidligere. Dette blir særlig interessant når man vurderer at mange små selskaper sannsynligvis vil være blant de største vinnerne med lavere inflasjon, bedre rentebetingelser og en sterkere økonomi.

Kinesiske aksjer kan kjøpes til 60 prosent lavere priser enn i USA – en annen rekordrabatt – og 30 prosent under deres eget 30-års P/E-gjennomsnitt. Igjen blir dette enda mer spennende i lys av Kinas forbedrede økonomi og myndighetenes initiativer for å støtte det innenlandske aksjemarkedet.

Jeg har nylig kommet tilbake fra Korea hvor myndighetene i år lanserte sitt ‘Value Up’-program for å takle den langvarige svakheten i selskapsstyringen. Planene, som presser selskapsdirektører til å ta tak i manglende verdsettelse – ofte kjent som ‘Korea-rabatten’ – følger lignende tiltak i Japan som har gitt betydelig suksess for investorer.

Åpen og skjult risiko

En annen egenskap ved stigende markeder er at risikoene pleier å vokse i takt med investorers entusiasme. De siste stemningsundersøkelsene viser at investorer – både profesjonelle og detaljhandlere – er mer optimistiske enn de har vært på flere år, mens nylige høyder i kryptovaluta og gjenoppvekkelsen av meme-mania også indikerer en økende risikoappetitt.

Selv om mange farer er skjulte – Bloomberg rapporterte nylig hvordan tradere kjøper opsjoner mot en markedskorreksjon – er andre tydelig synlige. Globale markeder har allerede trukket seg tilbake i april – MSCI ACWI er ned rundt 4 prosent i USD – ettersom geopolitiske spenninger har økt i Midtøsten og rentekutt ser ut til å være ytterligere forsinket av vedvarende inflasjon i USA og Europa.

Farten og styrken i markedsrallyet siden oktober var tydeligvis ikke bærekraftig, og en korreksjon virker sannsynlig på et eller annet tidspunkt, spesielt ettersom inntektsforventningene er sterkt avhengige av et knippe amerikanske teknologiselskaper og gir lite rom for skuffelse.

Disse gigantene har fortsatt å ekspandere og representerer nå en uforholdsmessig stor del av aksjemarkedene både nasjonalt og internasjonalt. Det er nok å si at med Mag 7-innsidere som selger aksjer i raskest tempo siden 2021, er det sannsynlig at det er deres minoritetsaksjonærer – både aktive investorer og de i passive fond – som vil føle en uforholdsmessig stor del av smerten når musikken uunngåelig stopper.

Historien viser at aksjer som har steget mest har lengst vei å falle. Om dette gjentar seg, vil spørsmålet for investorer sannsynligvis være hvor mye av markedet som blir dratt ned med amerikanske teknologi- og AI-relaterte navn og hvor langt det faller?

Erfaring understreker også viktigheten av diversifisering, aksjevalg og verdivurdering for å minimere nedsiderisiko. Den potensielle kostnaden ved å gi slipp på noen kortsiktige gevinster hvis det nåværende rallyet fortsetter, er en pris verdt å betale på lang sikt for å kunne forbli investert og sove godt.

Merk: Alle tall er i USD pr. 31.03.2024 med mindre annet er angitt. Markedsdata basert på MSCI-indekser med mindre annet er angitt.