Etter to år med sterk oppgang i verdens vekstmarkeder, som har resultert i en nær dobling siden bunnen den 21 januar 2016, kan en spørre seg om det finnes muligheter i disse markedene. Mitt svar er ja, og mulighetene er bedre enn i modne markeder.

Hvordan kan det ha seg?

Min vurdering bygger på flere observasjoner. For det første så vokser disse regionene sterkere enn de modne markedene og mange har mye å ta igjen for å nå vår levestandard. Dette er i seg selv en sterk driver for selskapenes inntjening. For det andre så tok det lengre tid for selskapene i fremvoksende økonomier å komme seg etter finanskrisen hvor det hadde bygget seg opp store ubalanser; for mye gjeld, fallende inntjening og lav tillit til aksjemarkedene. Etter den første innhentingen fra bunnen i mars 2009 gikk disse markedene inn i en lang sidelengs bevegelse.

Denne utviklingen varte mer eller mindre fra fjerde kvartal 2010 til andre kvartal 2017. Avkastningen i denne perioden var null. Dette til tross for at selskapene i disse markedene slett ikke hadde stått stille. Tvert imot, de hadde brukt tiden til å få orden på butikken og fremstår som mer solide. Til sammenligning nær doblet de utviklede markedene seg, med USA i spissen, i den samme perioden.

Ser en så på verdsettelsene i framvoksende markeder, og sammenligner disse med de utviklede markedene, blir det tydelig at disse markedene handles til en lavere prislapp. Mens de to sistnevnte ligger på over 23 ganger inntjening, så må en betale 17 ganger inntjening for vekstmarkedene. Dette til tross for to år med oppgang og en 80% økning for MSCI sin vekstmarkedsindeks.

Selv om disse markedene ser relativt billigere ut enn de utviklede, så er en innvending at vekstmarkedene handles til litt over sitt historiske gjennomsnitt fra 1995 og fram til i dag. De fremstår dermed å være omtrent riktig priset. Spesielt siden dette er markeder som byr på mer svingninger og dermed risiko.

Men, det er også andre faktorer å vurdere.

Mye har blitt skrevet, både i utenlandsk og i mer hjemlig presse, om den overgangen mange av de store vekstmarkedslandene gjennomgår fra gammel til en mer moden økonomi. Fra råvareleverandører og tungindustri til et mer moderne samfunn med tjenestesektor og konsumenten i spissen. Kina fremstår som et godt eksempel som er på full fart fra en tid som verdens produksjonsanlegg til et moderne samfunn hvor konsumentene generer en stadig større del av verdiskapingen.

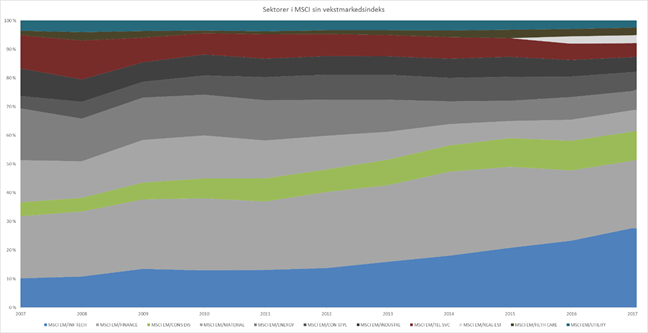

Ser en på utviklingen til de ulike sektorene i MSCI sin vekstmarkedsindeks siden 1995, ser en at den rasktvoksende sektoren teknologi spiller en stadig større rolle i Asia, som i USA. Det ser vi blant annet på utviklingen til de asiatiske selskapene Tencent, Alibaba, TSMC og Samsung (TATS). Disse tilsvarer Facebook, Amazon, Netflix og Google i USA. Teknologi har spilt en stadig større og større rolle i vekstmarkedene.

Samtidig har også inntektsavhengige forbruksvarer fått økende plass, ettersom millioner av mennesker har blitt løftet ut av fattigdom. Denne utviklingen er forventet å fortsette. De to sektorene er nå nesten 40% av MSCI sin vekstmarkedsindeks.

Basert på dette kan en derfor konkludere med at det blir helt feil å sammenligne dagens verdsettelser med deres egen historie. I tillegg kommer følgende forventninger:

- Fortsatt sterk vekst i inntjeningen i vekstmarkedsselskaper

- Mulige pengepolitiske lettelser i flere vekstmarkedsland

- Ytterligere bedrede balanseregnskap i selskapene

- Raskere vekst i verdensøkonomien, som vil styrke vekstmarkedene

Som verdiinvestor er målet alltid å finne de under- eller feilvurderte selskapene. Konklusjonen blir at til tross for en formidabel utvikling de siste to årene, med verdsettelser som for mange investorer kan synes som en riktig prising historisk sett, ser det ut til at vekstmarkedene likevel byr på svært gode muligheter.

Min påstand er at globale investorer kan, gjennom disse markedene, kjøpe seg god vekst til lave absolutte og relative verdsettelser. Det er derimot uansett viktig å plukke de beste selskapene, som byr på den størst oppsiden i forhold til risikobildet. Da vil vekstmarkedene by på de beste mulighetene for 2018. Kjøp vekst til verdiverdsettelse.

Kommentaren har stått på trykk i Dagens Næringsliv