Det er full fart fremover for SKAGEN Kon-Tiki til tross for at vekstmarkedene har hatt et ujevnt år så langt. Fondet har gitt 16,4 prosent avkastning hittil i år (per 6. oktober) mot indeksens 10,8 prosent. Fondet ligger foran indeks også på 1, 3 og 5 års horisont.

Det meste av meravkastningen i år kan tilskrives god aksjeplukking, spesielt i Kina hvor teamets kontrære og verdsettelsesdrevne tilnærming fortsetter å bære frukter.

- CNOOC er den største bidragsyteren; det statseide energiselskapet er en verdensklasse-aktør som gir det meste av overskuddet tilbake til aksjonærene. Foxconn Industrial Internet har vært den nest beste; verdens største elektronikkprodusent som forsyner mange av verdens ledende teknologiselskaper som Apple, og har attraktiv eksponering mot AI gjennom sine cloud computing- og servervirksomheter, forklarer Fredrik Bjelland hovedforvalter i SKAGEN Kon-Tiki.

Også i 2022 var det kinesiske selskaper som bidro mest til avkastningen i fondet, hovedsakelig på grunn av god aksjeplukking. Kinesiske selskaper utgjør de tre største posisjonene i porteføljen (CNOOC, Ping An og Alibaba), selv om fondets totale vekt i Kina har falt siden begynnelsen av året etter salg av Foxconn Industrial Internet, China Life og Hisense Home Appliances, som alle nådde våre kursmål.

Differensiert portefølje

Porteføljen inneholder fortsatt undervurderte høykvalitetsselskaper. Den omsettes for tiden til omtrent 50 prosent under MSCI EM Index, både på P/E- og P/B-basis, med en vektet oppside på over 50 prosent over en toårs horisont. Til tross for nedjusterte verdsettelsestall, har posisjonene levert en tilsvarende avkastning på egenkapitalen (ROE) som referanseindeksen over de siste tre årene, noe som fremhever teamets "valuta for pengene"-tilnærming i stedet for bare lave priser.

SKAGEN Kon-Tiki er også godt posisjonert i forhold til fond i samme kategori. Ifølge Copley Fund Research rangerer porteføljen nær toppkvartilet blant 370 globale fond for fremvoksende markeder når det gjelder forventet resultatvekst i 2024, samtidig som det er blant de billigst prisede på P/E- og P/B-basis. På grunn av disse egenskapene har SKAGEN Kon-Tiki svak korrelasjon med andre EM-fond, noe som gjør det til en god diversifiseringsmulighet for kunder.

Fondet skiller seg også betydelig fra EM-indeksen med en aktiv andel på 90 prosent. Dette skyldes hovedsakelig at mange av innehavene er utenfor indeksen – porteføljen er vinklet mot mindre selskaper og har omtrent 16 prosent av midlene investert i utviklede og grensemarkedsnoterte aksjer – men også størrelsen på posisjonene i selskaper som inngår i indeksen.

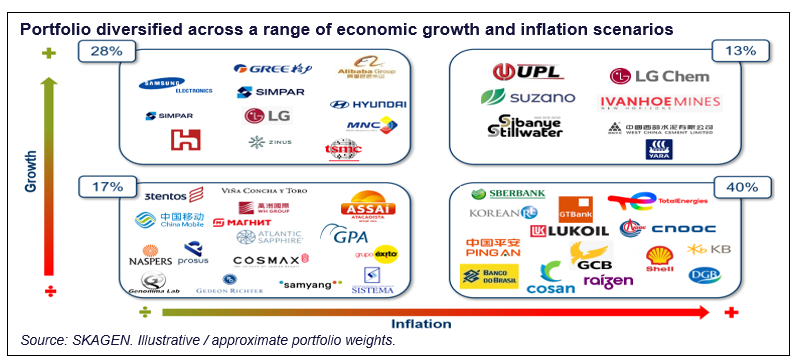

SKAGEN Kon-Tiki består av 50 selskaper – i tråd med sitt målområde på 40-70 – spredt over 20 land. Syv nye innehav har blitt lagt til fondet i 2023, hvorav to (Simpar og Tres Tentos) kom etter vår reise til Brasil i begynnelsen av året. Brasilianske selskaper utgjør totalt 16 prosent av fondet, opp fra 11 prosent ved starten av året, noe som gjør det til den tredje største landeksponeringen etter Kina (27 prosent) og Sør-Korea (24 prosent). Selv om porteføljen preges av ren selskapsplukking, gir porteføljens geografiske diversifisering beskyttelse mot økonomiske overraskelser, som handelskrigen mellom USA og Kina.

Usikre fremtidsutsikter

Fremvoksende markeder generelt har underprestert i forhold til utviklede markeder så langt i 2023, hovedsakelig på grunn av teknologi-selskaper i USA og en svakere resultatperiode i Kina. Men Fredrik Bjelland tror fortsatt på Kinas langsiktige utsikter. Han mener at til tross for utfordringene landet står overfor, har landet et solid fundament på plass, med et robust banksystem, sterk politisk stabilitet og mange attraktive investeringsmuligheter. Med tanke på dette, blir prisen vi betaler enda viktigere. Fremvoksende markeder er nå priset med en betydelig rabatt i forhold til utviklede markeder, med MSCI EM-indeksen omsettes på en tredjedel av S&P 500s P/E. Med en velbalansert portefølje og en klar investeringsstrategi, er vi godt posisjonert for å fortsette å levere gode resultater for kundene våre uavhengig av det makroøkonomiske klimaet.