Etter et berg-og-dalbaneår falt aksjemarkedene i desember, men klarte likevel å klemme ut positiv avkastning for fjerde kvartal. Dessverre var det ikke nok til å hindre den dårligste årsavkastningen siden finanskrisen i 2008. Økende inflasjon, geopolitisk krise kombinert med fallende økonomisk vekst presset globale aksjer ned 18%1.

Etter tre år med to-sifret avkastning hadde verdsettelsene kommet opp på et høyt nivå, alle håp om et bullmarked etter pandemien i 2022, ble ganske raskt knust av de økonomiske realitetene. Slutten på 0-rentene rammet uvegerlig vekstaksjene hardest, særlig de hvis prislapp ikke inkluderte en sikkerhetsmargin. De falt fritt og hardt.

Frakoblingen mellom verdsettelse og realisme gjorde at telekom (-35%) og teknologi (-31%) var blant sektorene som falt mest. Dårligere økonomiske utsikter gjorde at forbruker- (-32%) og eiendomsaksjer (-24%) hadde tilsvarende fall gjennom året. Energi (+35%) var den eneste sektoren som leverte positiv avkastning for året, og det ga et løft til markeder som Norge og deler av Latin-Amerika, og bidro også til at verdiaksjer slo vekstaksjer med nær 20 prosentpoeng for året2.

Det gleder meg å kunne fortelle at aksjefondene våre hadde et sterkt fjerdekvartal, hvor alle unntatt ett leverte bedre avkastning enn sine indekser. SKAGEN Kon-Tiki og SKAGEN Focus leverte spesielt godt, mye takket være Kinas gjenåpning og japanske bankaksjer. Begge fond leverte bedre avkastning enn indeksene sine for 2022. Eiendomsfondet SKAGEN m2 har slitt med makroøkonomiske utfordringer som rammet eiendomsmarkedene i fjerde kvartal. Du kan lese mer i de enkelte fondenes rapporter her.

Fokus på det grunnleggende

Til tross for at det er en kort og lite representativ periode, viser avkastningen til de fleste av fondene våre mot referanseindeksene fordelene ved aktiv forvaltning. Hvorfor det er bra å aktivt velge individuelle aksjer selv, fremfor å passivt følge markedet ble tydelig illustrert i USA hvor mega-cap vekstselskaper gjorde det dårlig og trakk hele markedet med seg. Hele 58% av aksjene leverte bedre avkastning enn markedet (se figur) og gjorde at del fleste aktive forvaltere (62%) slo indeksen3.

Denne nye epoken med høyere renter innebærer at kapital koster, og investorer må fokusere på grunnleggende faktorer for å plukke vinnere fra tapere, nå som markedene ikke lenger holdes oppe av kvantitative lettelser. Det er tegn til at inflasjonstakten sakker ned, og investorenes oppmerksomhet har snudd fra å være kritiske til sentralbankenes beslutninger, til aksjeplukking og inntjening igjen. De avdempede reaksjonene på økonomiske data som nylig er lagt frem viser det.

En annen grunn til å gå for aktiv forvaltning er den økende sannsynligheten for at vi vil gå inn i en resesjon (hvis vi ikke allerede er der). Hvor hard eller myk landingen blir er gjenstand for mange diskusjoner, men det er liten tvil om at selskapenes inntjeningsmarginer vil komme under økende press.

Derfor er det mer viktig å virkelig forstå de grunnleggende forretningsmodellene, kvaliteten på ledelsen og driverne bak suksess (eller feil).

For å sitere Mohamed El-Erian, markedsstrateg og sjefsrådgiver i Allianz fra Nyttårskonferansen

- Passiv forvaltning er ikke lenger løsningen for gode investeringer, fordi verden er svært differensiert. Aktiv forvaltning har mye bedre mulighet til å gi meravkastning enn det hadde i en verden hvor det eneste spørsmålet var likviditet. I verden vi nå ser vil vi få store forskjeller mellom ulike selskaper og sektore, forklarte El-Erian på Nyttårskonferansen.

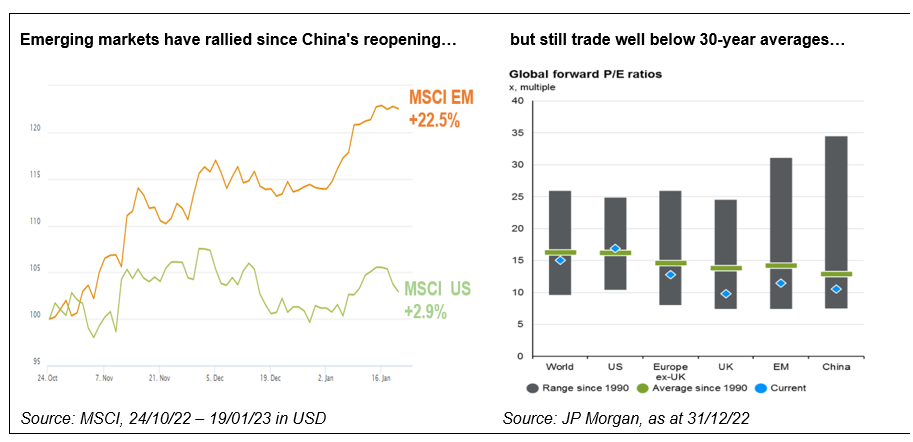

Aktive investorer kan også sikte seg ut vinnerne og unngå taperne i ulike geografiske områder, særlig dersom de står fritt til å investere der mulighetene er størst – slik SKAGEN har. Et godt eksempel er vekstmarkedene som har fått et løft etter at Kina lettet covidrestriksjonene, godt hjulpet av svekket dollar, men hvor verdsettelsene fortsatt er godt under det langsiktige gjennomsnittet. Lignende rabatter finner vi i Europa, i motsetning til USA hvor prisene fortsatt er over snittet. Denne store ulikheten i verdsettelse gir gode forutsetninger for aktive forvaltere til å levere meravkastning.

Erfarne piloter

Ser vi fremover vil investorenes oppmerksomhet trolig snu fra inflasjon til resesjon i løpet av 2023. Vi kan forvente både optimisme og pessimisme etter hvert som det økonomiske bildet blir klarere. Denne volatiliteten gjør at langsiktige investorer som SKAGEN kan gjøre gode handler, særlig fordi markedet har en tendens til å overreagere. Vi har en omfattende samling grundig analyserte selskaper som er modne for investering, så snart prisen er riktig.

Med en gang vi har brutt det økonomiske og geopolitiske skylaget vil landingen trolig bli litt humpete. Med sikkerhetsbeltet i form av SKAGENs erfaring med å velge de rette selskapene, hjelper deg å navigere gjennom turbulensen og rullebanen for investeringer med sunn fornuft er lang.

All informasjon er per 31. desember 2022 hvis ikke annet er oppgit