Hvis jeg tilbød deg enten 10 dollar for å slå en sekser på terningen eller 10 millioner dollar for å unngå kulen i russisk rulett – hva ville du velge? Terningspillet, selfølgelig! For selv om gevinsten er svimlende mye større i russisk rulett, er innsatsen tilsvarende enorm – du risikerer å betale med livet ditt.

Å treffe det riktige valget handler om kunnskap og erfaring. Hvis du ikke kjenner reglene i russisk rulett og kun ser de fem første personene gi revolveren videre og gå fra "leken" med 10 millioner dollar hver, mens tilsvarende antall vinnere i terningspillet forlater bordet med usle 10 dollar, er det nærliggende å kaste seg på ruletten.

Men – kjenner du spillet vil nok de færreste, uansett hvor stor potensiell gevinsten er, velge russisk rulett. For hvis du vet hvordan sannsynlighet fungerer, så vet du også at det er umulig å vinne i russisk rulett som den sjette spilleren, hvis fem spillere allerede har vært heldige. I stedet ville man kastet terningen og vært glad for de beskjedne 10 dollarene man eventuelt vant. Her er nemlig sannsynligheten for å slå en sekser uendret, uansett hva forrige spiller har slått. I russisk rulett endrer oddsene seg ettersom flere spiller unnslipper det ene skjebnesvangre kammeret. Du tenker kanskje ikke over det i første omgang, men jo flere ganger du trykker på avtrekkeren, desto større er risikoen for å bli truffet av kulen.

Høyt verdsatt

På samme måte kan vi snakke om verdsettelsene for tiden.

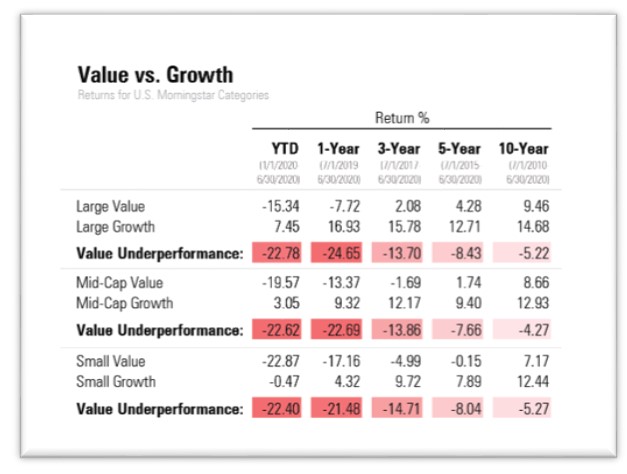

Kilde: Morningstar

Verdsettelsen av de store tech-aksjene spesielt, er steget til utrolige høyder det siste tiåret. Siden markedet er dyrere enn noen gang, er den avkastningen du kan forvente i fremtiden sannsynligvis også lavere. I hvert fall hvis vi som verdiinvestorer tar som utgangspunkt at investeringer handler om å utnytte gapet mellom pris og verdi, som er drevet av investorenes oppførsel. Prisen er nå så høy at det er vanskelig å forestille seg at det er flere gode "fat pitches" i spill i denne omgangen. Det er kanskje smartere å stå over en omgang enn å spille en dårlig omgang.

Det er umulig å spå hvilket kammer i revolveren vi har kommet til i markedet akkurat nå. Men jeg vet at:

1) Vekstaksjer – motpolen til verdiinvesteringen – har hatt momentum lenge. Strikken er strukket langt med tanke på hvor lenge denne strategien kan fortsette å gi tilfredsstillende meravkastning.

2) Folk gjør feil – også på det absolutt verste tidspunktet. Hvis aksjekursen presses for langt i en retning, som tilfellet var for 20 år siden frem mot dotcom-krasjet, så spretter kursen langt i motsatt retning, før den retter seg inn og finner en likevekt.

Den sjette spilleren

Rundt årtusenskiftet var stjerneinvestor og filantrop Stanley Druckenmiller den sjette spilleren (billedlig ment) i en omgang russisk rulett.

Tidlig i 2000 solgte han med nærmest perfekt timing alle sine tech-aksjer (til 104x inntjening vel og merke). Han følte at det var på tide å tre tilbake fra IT-aksjer og vente på den neste gode muligheten. Gjennom våren så han hvordan kollegaer fortsatte å tjene tre prosent om dagen på deres teknologiaksjer, som bare steg og steg. Han holdt på å bli sprø, og selv om alt i ham skrek at det var dumt, at han skulle holde seg unna, endte han likevel med å la frykten for å gå glipp av en god handel vinne. Han kjøpte tech-aksjer for seks milliarder dollar idet markedet toppet og dotcom-boblen brast. Han tapte tre milliarder dollar. Men som han siden konkluderte med i en berømt tale i 2015 (siden gjengitt i boka "Big mistakes: The Best Investors and Their Worst Investments" av Michael Batnick) da han hadde fått tilstrekkelig avstand til det: "Hva har jeg lært? Jeg har ikke lært noe. Jeg visste allerede at jeg ikke burde har gjort det (investert i tech-aksjer på det tidspunktet). Jeg var et emosjonelt vrak og jeg kunne ikke la være. Så kanskje har jeg lært å ikke gjøre det igjen. Men det visste jeg allerede."

Det er nemlig når du glemmer logikken, vender det blinde øyet til all sin grunnleggende kunnskap og ser andre lykkes, mens man selv står på sidelinjen, at frykten og det irrasjonelle tar over – og man begår feil.

Russisk rulett er det absolutt motsatte av å vente på en god anledning – en "fat pitch". Både i baseball og på børsen snakker man om å vente på "the fat pitch". I baseball har du tre sjanser – tre baller – og dermed psykologisk tendens til å slå til for tidlig, i frykt for å gå tom for forsøk, i stedet for å vente tålmodig på den gode ballen – the fat pitch. Når du investerer har du uendelige muligheter, allikevel er det mange eksempler på at erfarne investorer som har hoppet på en aksje kort tid før krasjet, selv om alt skrek i dem at de skulle la være. Druckenmiller er kun ett eksempel.

Det er når jeg går mot min egen grunnfilosofi og overbevisning at risikoen for å gjøre feil øker mest markant. Noen ganger er jeg heldig, andre ganger ikke, selv om jeg gjør det riktige. Men over tid er jeg ikke i tvil om at grunnen til at kundene våre betaler oss for å ta risiko er fordi de vet at dette er skikkelig vanskelig.