Siden 2008 har tendensen vært at de periodene hvor vekstmarkedene (EM) har klart seg bedre enn de globale markedene, har vært heller kortvarige. Siden 2016 har vi opplevd lengre perioder med denne utviklingen, og vi forventer at dette vil fortsette.

Hittil i år har EM vokst rundt 16 prosent mot 4 prosent for de globale markedene. Blant de sterkeste markedene finner vi Tyrkia, Kina og Korea, mens Russland, Brasil og Sør-Afrika er blant landene som har klart seg dårligst. Disse tre landene har hatt egne utfordringer å stri med.

Gode grunner til å investere i vekstmarkedene

I løpet av sommeren har en rekke makroøkonomiske data pekt på at den solide globale veksten vil fortsette. Vekstmarkedene er hoveddrivkraften bak den globale veksten, og ifølge det Internasjonale Valutafondet (IMF) vil gapet mellom vekstmarkedene og de utviklede markedene bli stadig større i 2017/18. Avkastningshistorikken for vekstmarkedene er god. Hvert kvartal i mer enn ti år har vekstmarkedene stått for over 50 prosent av den globale veksten.Det er ingen nevneverdig korrelasjon mellom et enkelt lands BNP-vekst og landets aksjeavkastning på kort sikt, men på lengre sikt og sett i et samlet perspektiv korrelerer disse faktorene.

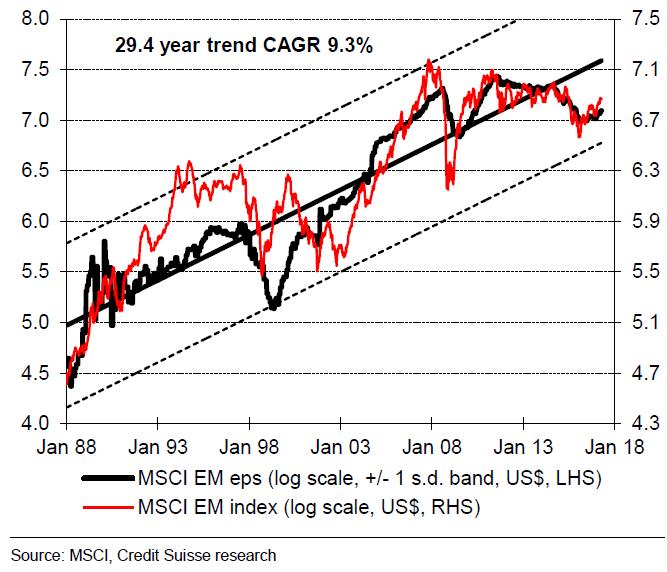

Hvis vi konverterer sammenligningen i makroøkonomisk vekst til inntjeningen i selskapene, har veksten i selskapene vært nesten 9,5 prosent for vekstmarkedene siden 1980. Det er mye høyere enn de rundt 5,5 prosentene for utviklede markedene i den samme periode (målt i USD), viser forskning fra Credit Suisse.

Mer fordelaktig demografisk utvikling og urbanisering

Den største veksten i EM vil trolig bli forsterket av to viktige utviklingstendenser. Den første er en mer fordelaktig demografisk utvikling. Ifølge FN vil 97 prosent av befolkningsveksten i verden og frem til 2050 trolig finne sted i vekstmarkedene. Andelen innbyggere i arbeidsdyktig alder vil være høyere enn for de utviklede markedene fremover. Det vi gi en vesentlig lavere forsørgebyrde for vekstmarkedene. Basert på FN-statistikker vil det de kommende 35 årene være ytterligere 2,3 mrd potensielle forbrukere og arbeidere i EM mot mindre enn 100 millioner i de utviklede landene. Den andre langsiktige faktoren som støtter opp om veksten er urbaniseringen, som ikke har slått helt igjennom i vekstmarkedene ennå. Nivået i EM er på 50 prosent, mot over 80 prosent i utviklede markeder.

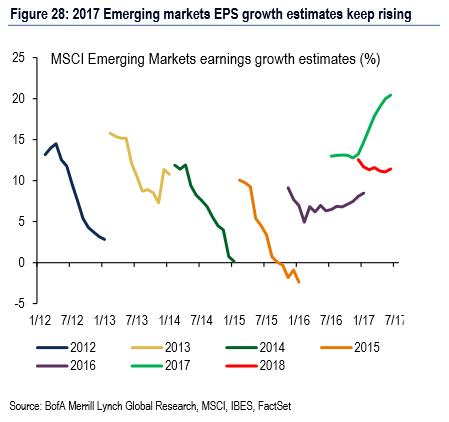

Tilbake til selskapene – en del av forklaringen på den svake aksjeavkastningen i EM-selskaper de siste årene, er nedjustering av inntjeningen de siste seks årene. I 2017 har denne utviklingen snudd og vi har sett oppjusteringer av selskapenes inntjening. Det var også tilfellet i siste regnskapssesong. Hittil er inntjeningsestimatene økt fra om lag 15 prosent til over 20 prosent for 2017.

Den gode nyheten er at de oppjusterte inntjeningsforventningene har vært drevet av stigende marginer, fra nær rekordlave nivåer. Videre ser de økte marginene ut til å skyldes forbedre produktivitet, også det positivt for vekstmarkedene.

I bedre form - økonomisk

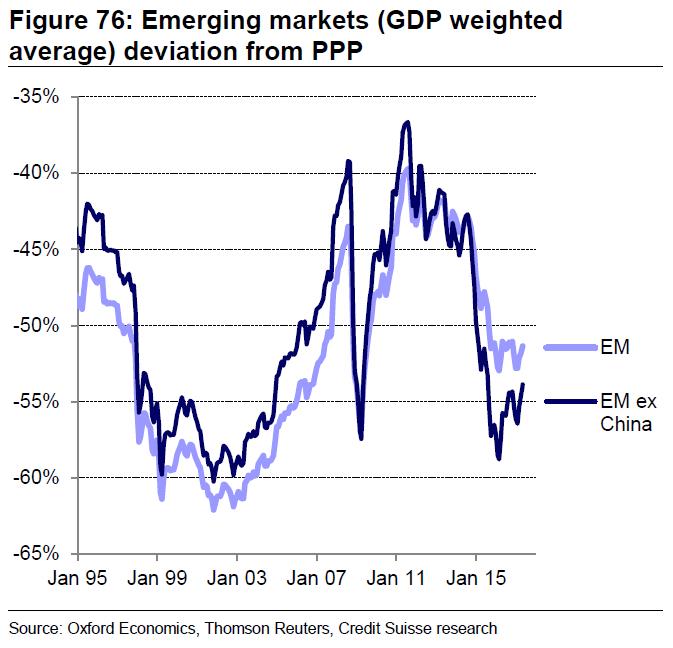

Samlet sett er de grunnleggende forholdene i vekstmarkedsselskapene markant forbedret, både sammenlignet med utviklede markeder men også i et historisk perspektiv. EM-valutaene fremstår billige basert på kjøpekraftsparitet. Vekstmarkedene som gruppe ser derfor ut til bevare potensialet for valutaoppskrivninger, i takt med at disse landenes produksjon per innbygger vil nærme seg nivået i de utviklede markedene.

Den politiske risikoen har vært økende de siste årene, men i forhold til de utviklede markedene har denne risikoen vært relativt stabil. Ser man på den nåværende situasjonen globalt er det rimelig å spørre om ikke den kortsiktige risikoen faktisk er høyere i de utviklede markedene. Man kan argumentere for at de enkelte vekstmarkedslandene er vant til å forholde seg til politiske risikoer, og at disse trolig allerede er priset inn i disse markedene.

Gode betingelser for globale aksjer

Avslutningsvis kan vi konkludere at kombinasjonen av en solid og stigende vekst i den globale økonomien og lav inflasjon (som har falt markant i EM de siste månedene) ofte skaper gode betingelser for globale aksjer. Egenkapitalavkastningen i vekstmarkedene har styrket seg og ligger på høyere nivåer enn i de utviklede markedene. Vekstmarkedsaksjene handles fortsatt med en rabatt på 26 prosent P/BV i forhold til aksjene i de utviklede markedene. I absolutte termer ser prisingen rimelig ut, med indre verdier som ligger litt under det historiske gjennomsnittet, men litt over P/E. Sammenlignet med utviklede markeder ser prisingen like solid ut som ved inngangen til året som følge av sterke grunnleggende forhold i vekstmarkedsselskapene.

*pr. 27. august 2017